【2016年度版】この低金利時代に共働き家庭の我が家が行っている投資のルールとは

![]()

年末はやるべきことが沢山あって、どれから手を付けていこうか頭だけが働いて何も手についてない状況です。

その中の一つに、毎年1回は見直しを行っている家計のポートフォリオがあります。

我が家はそれ程多くの分散投資は行っておりませんが、年に1回くらいは見直しを行い家計のリバランスを図っています。

重い腰を上げてやっと今年1年の集計が終わりましたので、ここで2016年の我が家の資産状況を載せていこうと思います。

目次

はじめに

![]()

簡単に我が家の状況を説明します。

我が家は夫婦ともにフルタイムの共働き家庭で3歳になる子供が一人います。

年収は夫婦ともに400万円程度。家計管理は夫である私が行い、貯蓄率は毎月手取りの30%を超えています。

関連記事:1年が過ぎるのはあっという間。目標貯蓄額達成に向けラストスパート真っ只中の家計簿内訳は!?

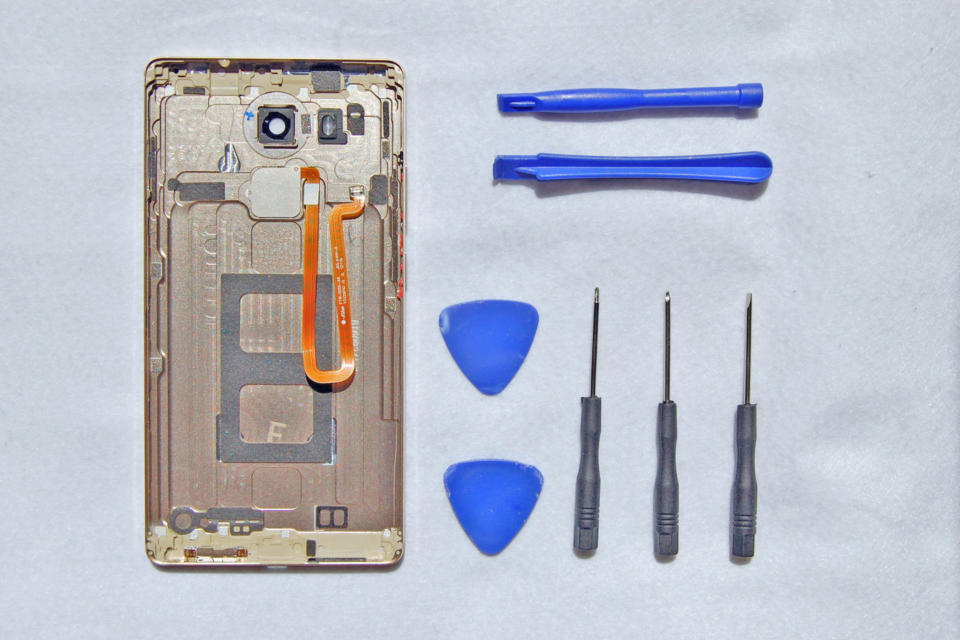

使用している銀行と証券会社等は

夫名義住信SBIネット銀行

妻名義住信SBIネット銀行

妻名義SBI証券

夫名義ゆうちょ銀行

夫名義クラウドバンク

の5つです。

これら5つの口座それぞれの使用用途は

夫名義住信SBIネット銀行:特別費や出入りがある口座

妻名義住信SBIネット銀行:絶対に触らない口座

妻名義SBI証券:投資信託を購入する口座

夫名義ゆうちょ銀行:子ども手当振込専用

夫名義クラウドバンク:投資商品クラウドファンディング購入口座

となっています。

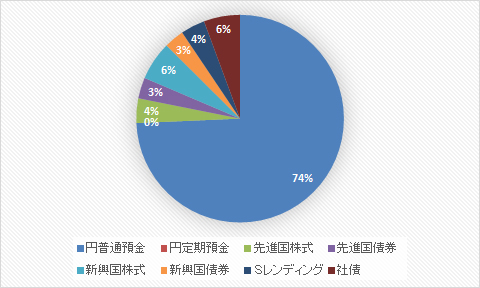

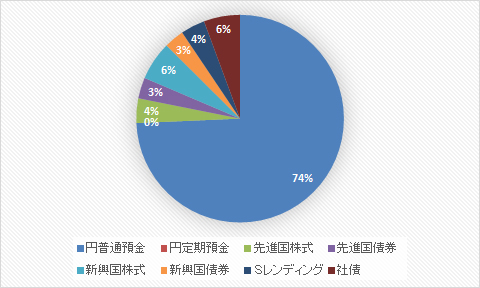

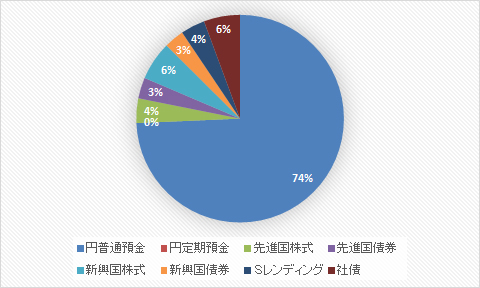

我が家のアセットアロケーション(資産配分)は

![]()

アセットアロケーションと言えば響きは良いですが、我が家ではそれ程きっちりとした資産配分のルールではありません。

専門家ではない普通のサラリーマンが、書籍や専門家の意見を参考にしながら、自分なりのザックリとしたルールを取り決め、リスクは最小限に、そして少しでも年利を上げられうように考えています。

そんな我が家のルールを以下の通り整理してみました。

ルール1

毎月貯金額の30%程度を投資に回す。(ボーナスは除く)

先述した通り、我が家の貯蓄率は平均30%程度。毎月公開の家計簿を観て頂くとお分かり頂ける通り、金額にして月15~16万円程度が平均貯金額となっています。

ここでは分かりやすくするために月15万円とし、そのうちの30%にあたる金額を投資商品に回すと決めています。

この低金利の時代ですから少しでも高金利商品に回したい気持ちはありますが、家族の大事な資産を危険に晒すわけにはいきませんので、年初目標にも立てている年利1%の目標に達成できるかどうかのギリギリのラインを目標に金融資産に投資することを考えた結果30%くらいが妥当かなと思っています。

また、ボーナスについては現在のところ投資には回していない状況です。

ボーナスは出来る限り確実に貯金を増やす事を目的にしたいことと、ボーナスまでリスク資産に回すのは、我が家的に少しリスク許容範囲を超えてしまう事がその理由です。

関連記事:気になる2016年冬のボーナス額と平均額は!?共働き家庭のボーナスに関するルールや使い道を振り返ってまとめてみた。

ルール2

投資信託はドルコスト平均法で毎月25,000円購入する。

『王道に勝る王道なし』の言葉の通り、投資の王道であるドルコスト平均法にて、我が家は毎月25,000円を投資信託に回しています。

私は元々感情的になってしまう性格から、投資やギャンブルに熱くなってしまうタイプな為、その時々の相場を観ていると感情的に買ったり売ったりしてしまうと思います。

そのように、感情に左右されないためにもドルコスト平均法は有効的です。

例えば昨年は大きくプラスになっていた含み益は、秋頃までの円高基調相場で全て飛んでしまい、含み損を抱えている時期がありました。

感情で動けば損切りしてしまうか追加で買ってしまいそうになってしまうのでしょうが、毎月の購入額を決めている為、そういった波にも動じることがありませんでした。

ルール3

投資予定額-投資信託分=『投資余剰金』を投資信託以外の商品に回す。

投資予定額はルール1にある通り、貯蓄額の30%となっていますが、その全てを投資信託に回しているわけではありません。

投資信託から余った投資余剰金については3ヶ月に1回程度クラウドバンクという日本クラウド証券が取り扱っている投資商品であるソーシャルレンディングを購入するようにしています。

3ヶ月に1回程度と書いたのは、決して毎回ソーシャルレンディングに投資するわけではなく、このクラウドバンクが不定期で行うキャンペーン利回りの時だったり、自分が投資しても良いなと思う商品が売られている時のみ我が家では購入するようにしています。

ソーシャルレンディングというと投資商品としては(日本では)後発で少し怪しい感じもするかもしれませんが、我が家に限って言えば、今のところ毎回きちんと償還されているので、我が家の年利を押し上げてくれる商品になっています。

![]()

![]()

![]()

![]()

![]()

ルール4

投資信託はインデックスファンドのみとし、年1回リバランスで比率を変えています。

2016年は以下のような比率で、それに加えルール3のソーシャルレンディングを購入しています。

先進国株式10.2%

先進国債券10.2%

新興国株式20.4%

新興国債券10.2%

ソーシャルレンディング49%

2015年はソーシャルレンディングへの投資が殆どなかった為、2016年は少し比率を増やして多めに保有しています。

また、これにREITや金などの商品を混ぜ込めばよりバランスの取れたポートフォリオになるのでしょうが、あまり商品が増えすぎると時間と手間がかかり収拾出来なくなるのが嫌なので、現在はこの5つの商品を組み合わせバランスを見ているところです。

ルールに基づいた我が家の投資の結果は

![]()

こういった投資ルールで1年間運用した結果、我が家のポートフォリオはどうなったのでしょうか?

![]()

グラフの通り、約74%と殆どが安全資産である円普通預金です。

また、今年はSBI社債を購入していたのでポートフォリオに組み込まれています。

償還日が2017年1月となっていますので今年中は特に動くことはありません。

昨年度と比較しても大きな比率の動きはなく、リスク商品は全体の25%になっているのが分かりました。

昨年記事:リスク資産で貯蓄の年利を上げる。クラウドファンディングへの投資で年利3.7 %を達成。

まとめ

日々の家計簿はパーセンテージ家計簿のおかげで毎月5分もあれば直ぐに完了しますが、ポートフォリオにまでは中々手をつける事ができないため、こうして1年に1回確認をするようにしています。

今度は今回の結果を基に、夫婦で話し合いながら次年度の投資比率を見直していこうと思います。