【コラボ企画】家計の貯蓄を加速させるには夫婦でお金の情報共有することが重要。我が家が行っている情報共有するための3つの方法は。

![]()

先日ブログ友のジンさんから「夫婦でお金の情報共有」に関するリレー記事のお誘いを頂きました。

ジンさんの記事にある通り、我が家もジンさん宅も共働き家庭で、夫婦共有で収支を一元化し夫が家計管理している家庭です。

夫である私が家計管理している関係上、どうしても妻が日々の家計管理について遠のいてしまいがちになりますが、そうならないために我が家で行っている情報共有の方法と、逆に情報共有が出来ていない後輩夫婦の現状を振り返りながら、情報共有が必要だと思う理由についても考えてみました。

目次

我が家が実践している情報共有の方法

![]()

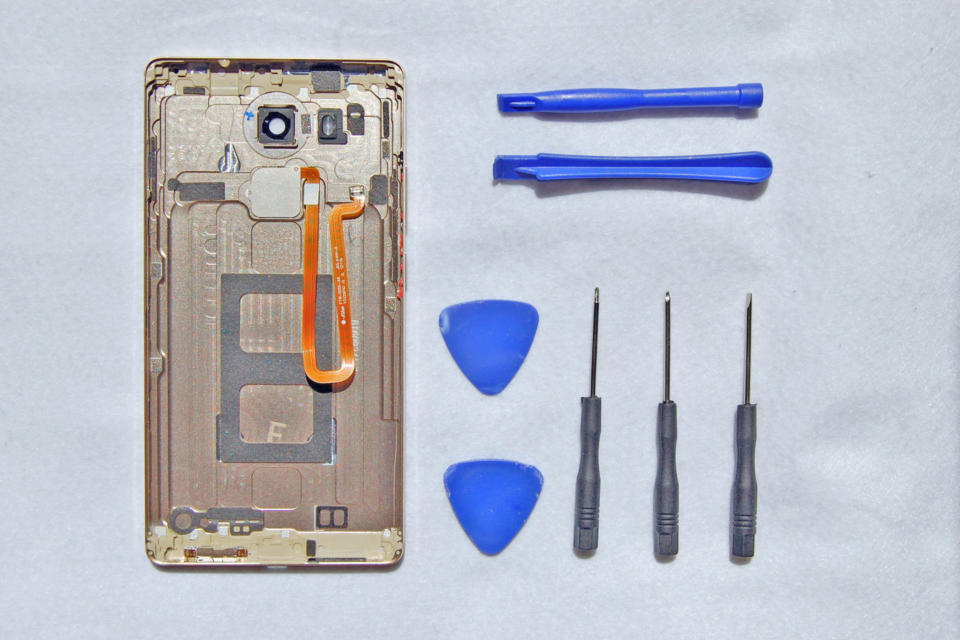

結婚当初から家計管理は夫の私が行っていますが、最初は貯蓄目標額も設定せずに日々のお金の流れだけを予算立てし、足りなくなったら貯金を切り崩して補填するという家計管理としては残念な生活を送っていました。

しかし妊娠したことをきっかけに、このままでは貯蓄ゼロの将来となってしまう事を危惧し家計管理の改善に取り組むことにしました。

その結果、現在使用している『パーセンテージ家計簿』を編み出し現在に至っています。

現在では毎年200万円平均で貯金が出来ている安定した家計になっていますが、この貯金を含め我が家では次の方法で情報共有を行っています。

毎月の予算は封筒分けし、そこから自由に使ってもよい。

毎月の予算を決めたら封筒にその金額を入れ、夫婦お互いにそこから自由に必要なものを購入して良いというルールにしています。

この時、封筒の仕分けは出来るだけ大まかにし『生活費』『ガソリン代』『予備費』の3項目だけにしています。

以前は、『食費』『外食費』『日用品費』『子ども費』など項目を細かくしていたのですが、例えばスーパーで食料品とティッシュペーパーを購入した場合、レシートを見て仕分けをしなくてはならない作業が時間と手間を要してしまい、子育て期にはそこまで手が回らないという理由もあり項目をスッキリと整理しました。

そのおかげで、現在は封筒の中身をさっと見るだけで「今月はあと幾らぐらい余裕があるか」「金額が少ないから外食は控えよう」などと夫婦で毎月使いすぎていないか予算内で収められるよう努力を行います。

また、『予備費』を設けることで、予備費に手を付け始めたら赤信号という制止力も働くので、この『生活費』と『予備費』の二段階方式は夫婦で毎月の予算管理に役立っています。

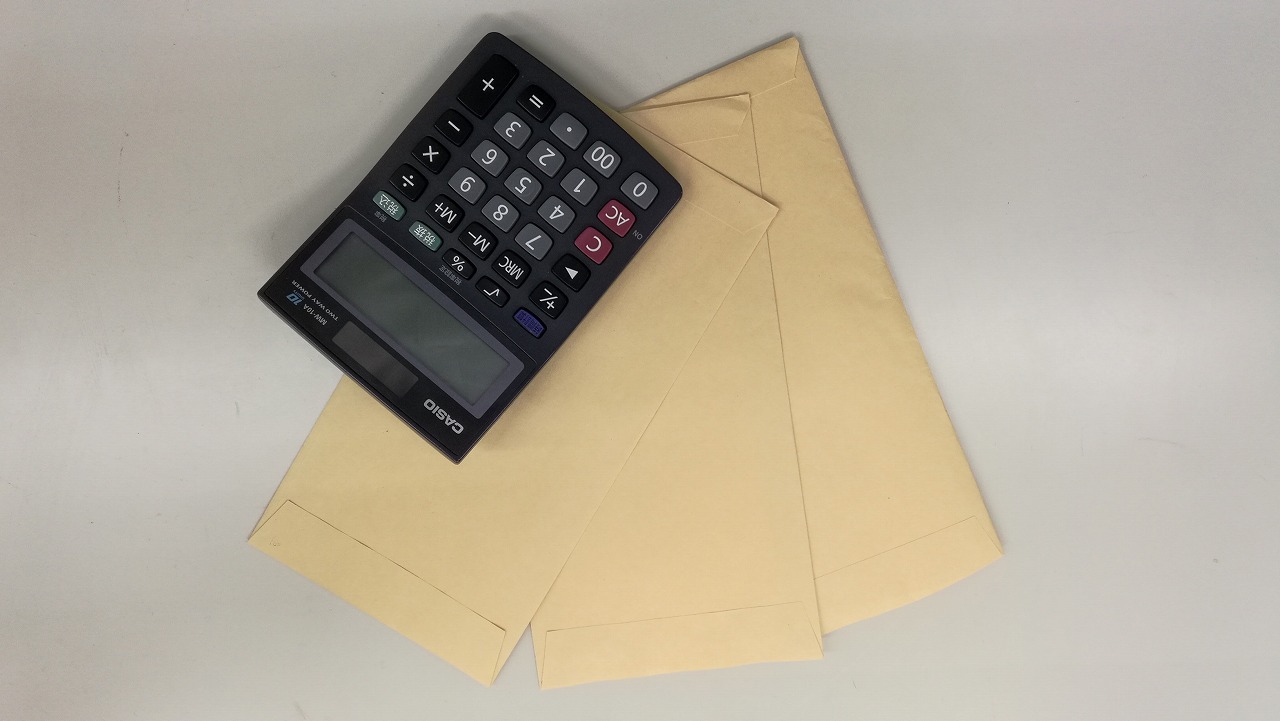

2ヶ月に1度現在の貯蓄額を公表する。

毎月の貯金は先取り貯金と後取り貯金の2本立てで行っているため、妻は我が家が毎月一体幾ら貯金しているか把握できていません。

そこで、2ヶ月に一度我が家の貯金額を発表するようにしています。

妻にとって毎月貯金額が増えていくことよりも、累計での貯金額が高額な方がテンションが上がる様子で、この儀式は最近では定期的に妻からも求めるようになってきています。

これにより『目標○百万円!』という大きな目標に向かって夫婦が二人三脚出来ていると感じています。

旅行や高額な出費(=特別費)は支出した際に報告する。

夫婦共通の趣味である旅行は旅費と滞在費含めた金額を旅行に行った後に計算し妻へ報告します。

こういった支出額のアウトプットを行うことで、1回の旅行でこれくらい掛かるんだという意識を持ってもらうことが出来ます。

もう一つは、車検や保険、大型家電などは出費する金額を先述した貯金額と一緒に説明を行います。

この出費により貯金額がいくら削られるかを把握してもらうためです。

そこで夫婦で話し合いを行い、貯金額が減ることの痛みを分かち合うことで、無駄な出費をしないよう自分たち自身に抑制をかけるのです。

以上3つの方法で我が家はお金の情報共有を行っています。

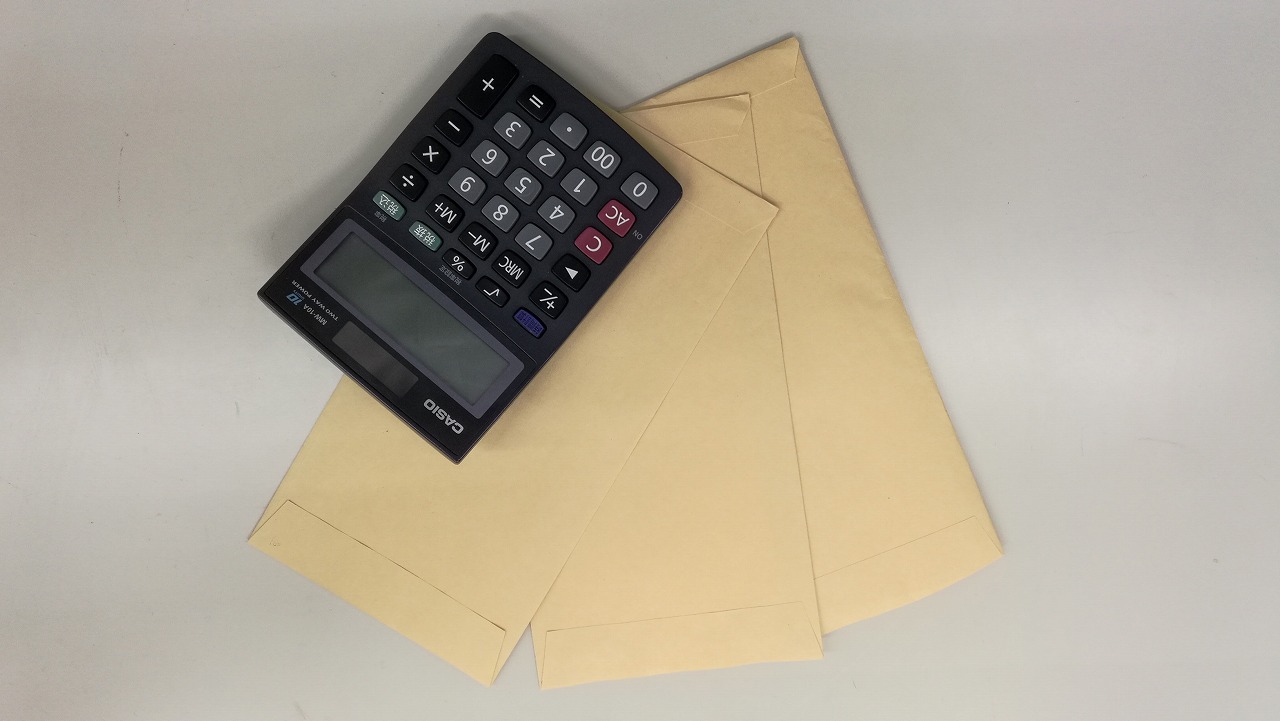

夫婦別で家計管理をしている家庭について

![]()

次に私の後輩家庭のように情報共有していない家庭を例に上げ、夫婦で情報共有しないデメリットを考えていきます。

夫婦別の財布で管理している。

後輩夫婦も共働き家庭ですが、お互いの収入は独身時代と同じように各々の収入として管理しています。

そこから、家賃は夫が光熱費は妻が払う、生活費は毎月3万円持ち寄り共有して使う、などと完全分離制でお金を管理しています。

ですので、お互いがいくら貯金しているかも分かりませんし、自動車などの高額支出も各々が自分で購入します。

こういった家計管理にしている理由はいくつかあるそうですが、この場合一番デメリットと考えることは、夫婦どちらかの収入が途絶えたときだと思います。

後輩家庭は未だ子どもが居ないので、これから産休育休などで一時的に収入が減少します。

また、状況によっては夫が無職になってしまう場合もあるかと思います。

そういった時に、共有財産の無い家庭では、自分の貯金のみを切り崩して生活するのか、それとも話し合いを行い財産の共有化を図るのかは分かりませんが、共有化の際も50:50で共有するのかなどと幾つかの課題があげられることは容易に想像がつきます。

現在の生活が永遠に続くわけではありませんので、少し先を見据えたプランニングは必要かなと思います。

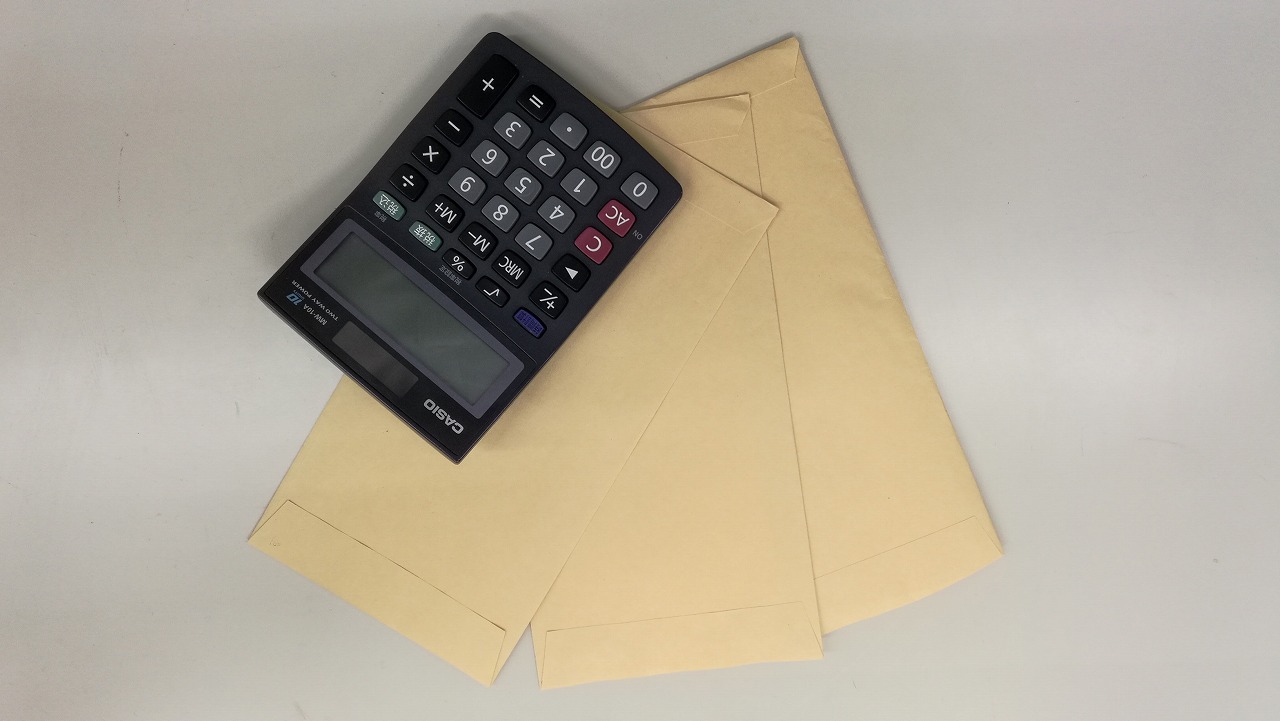

小遣いの幅(=個人の裁量権)が大きい

先程の後輩夫婦とは少し異なり、生活費や家賃など基本ベースの支出は夫婦共有で行っている家庭です。

また、貯金も夫婦で共有化しているのですが、この家庭ではお互いの小遣い額が多く設定しており、そこから携帯代やタバコ代、飲み代など、個々で使用している消耗品費はお互いの小遣いから捻出しているそうです。

その為、夫はスマホ代が1万円を超えているが、妻は洋服代に3万円使用しているといった消耗品費の割合が家計全体の大きな部分を占めてしまっています。

結果、貯蓄額の比率は10%を割り込むなど他の項目に影響が出てしまっている現状となり、中々貯金額が増えないと嘆いています。

このように、個人の裁量権が大きすぎるため夫婦での抑止力が働かず、結果無駄な支出が増えてしまっている家計管理であることが分かります。

少し極端なれいかもしれませんが、夫婦で家計の情報共有が出来ていない家庭では、不測の事態の備えが不十分であったり、不必要な支出が増加してしまうような健全な家計管理が出来ない家庭となってしまう場合もあります。

まとめ

今回、ブログ友のジンさんからこういった機会を頂き、夫婦での家計情報共有について考える機会を持つことが出来ましたが、結論としてやはり夫婦の情報共有は重要であると再認識しました。

その理由として、夫婦が同じベクトルを向いていないと、健全な家計は生まれませんし、片方だけに負担が掛かってしまう不健康な家庭になってしまうと感じたからです。

上記2例は少し極端な例かもしれませんが、夫婦でも話しにくいお金について、逆に夫婦だからこそしっかりと話し合うことが重要ですね。

今回コラボしたおさいふプラス のジンさんにもご使用頂いているパーセンテージ家計簿ダウンロードはこちらから。

(マクロが含まれていますのでマクロを有効に設定しご使用ください)