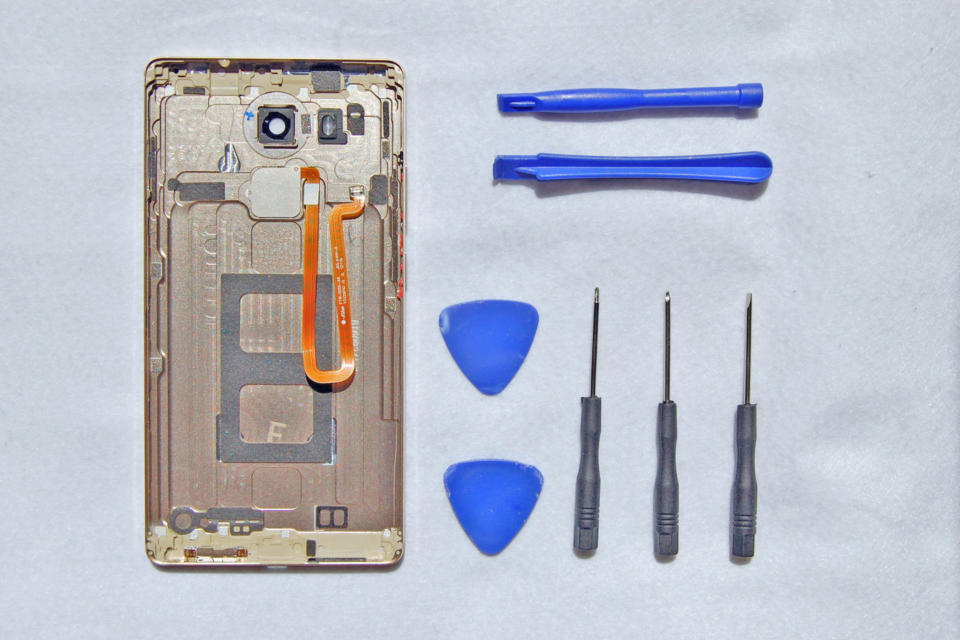

会社員が非常勤講師をした場合の報酬は給与所得?雑所得?書籍は必要経費として計上出来る?等々の疑問について調べてみた。

![]()

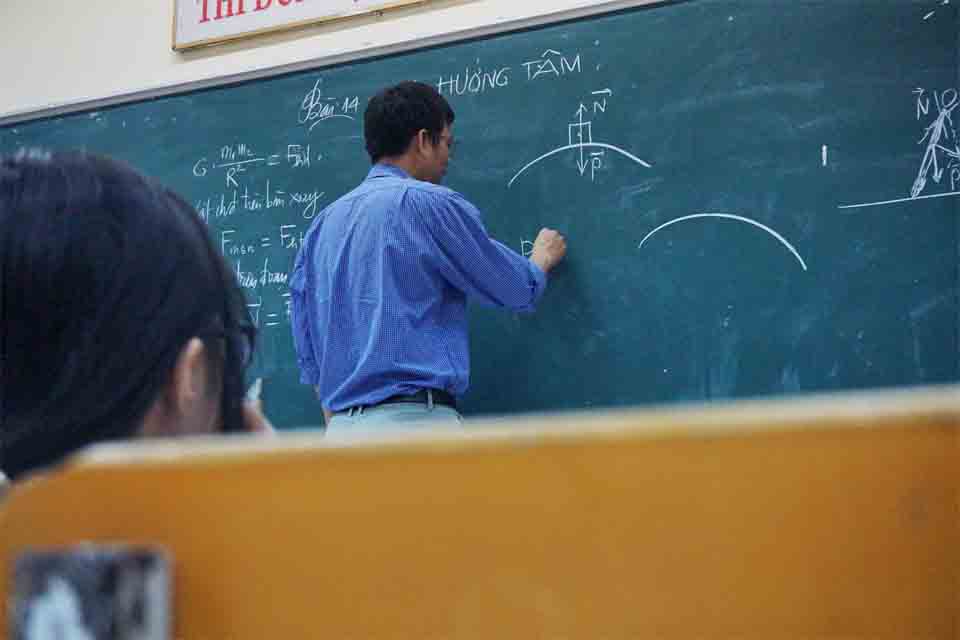

こんにちはボバ(@bobatta )です。

ここ数年複業という形で、本業である給与以外にも報酬を頂いている関係から、会社の年末調整とは別に毎年確定申告を行っています。

昨年までの主な副業として、ブログの広告収入や単発でのコンサル業やライター、委託業務などが主な収入であった為、昨年までは全て雑所得として計上していました。

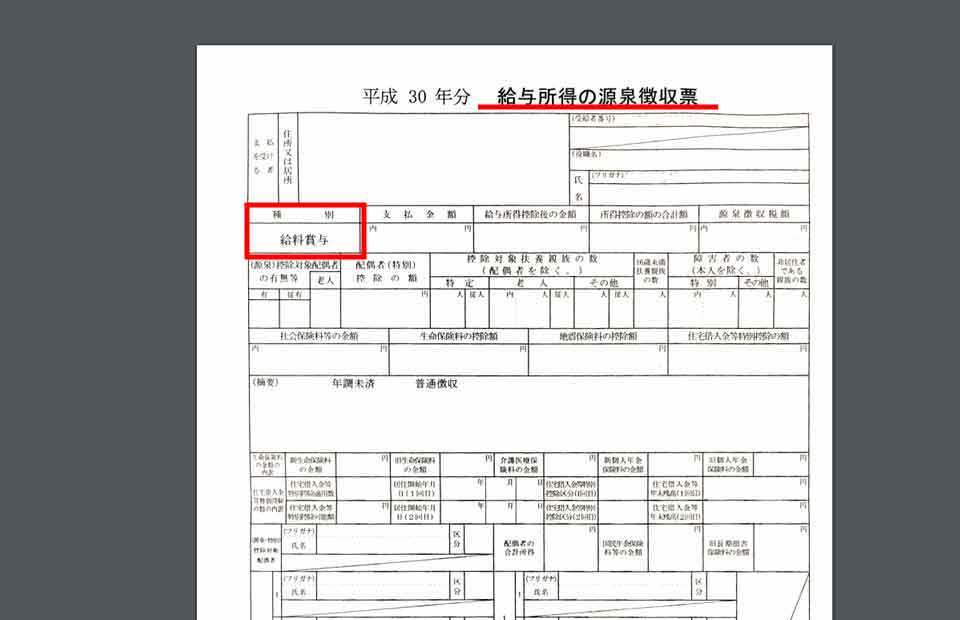

しかし今年度は新たに、非常勤講師という仕事を務めさせて頂くこととなったのですが、年明けに届いた源泉徴収票を見ると、そこには給与所得の文字が。

![]()

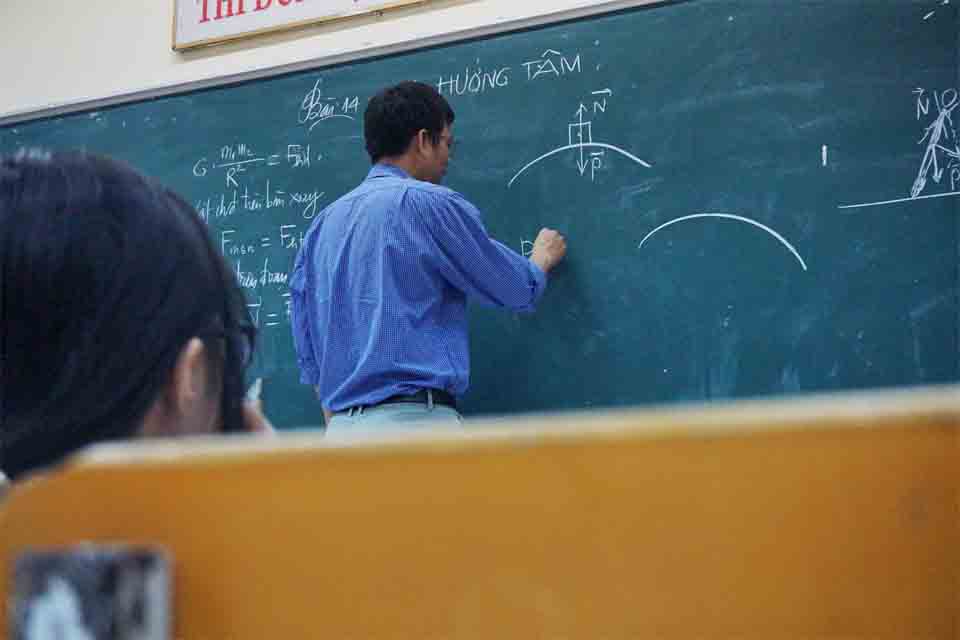

昨年までは副業での収益は雑所得でしか計上したことが無かったので、副業は全て雑所得で計上しようと考えていたのですが、調べてみるとどうやら非常勤でも講師業は給与所得として計上しなくてはならないとのこと。

雑所得であれば、かかった経費は収益から差し引き計算することが可能ですが、給与所得の場合は少し事情が異なってくるため、備忘録も兼ねそのあたりを含めた確定申告について纏めてみました。

目次

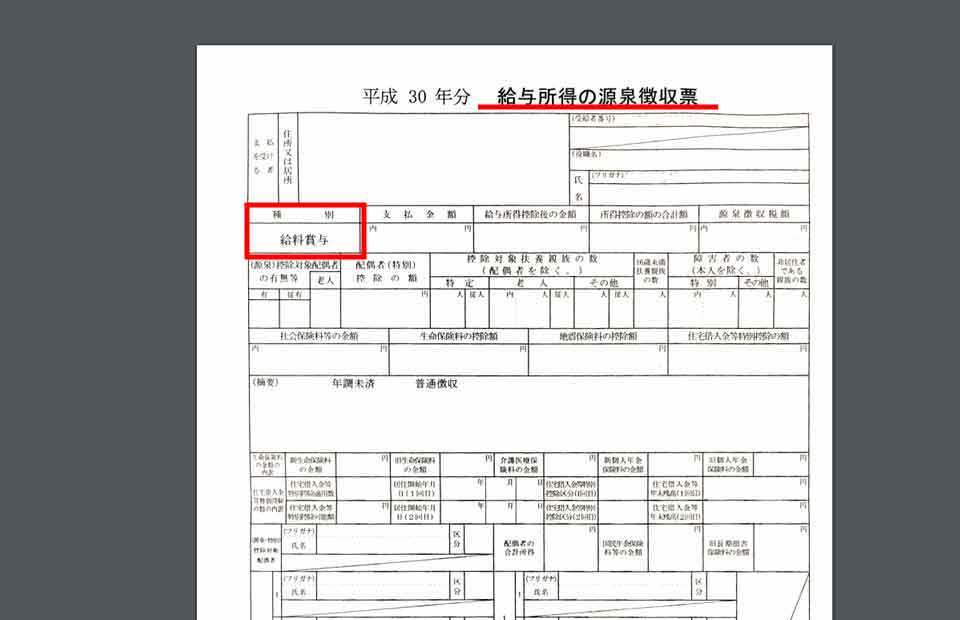

非常勤講師の収入は雑所得にならないのか

![]()

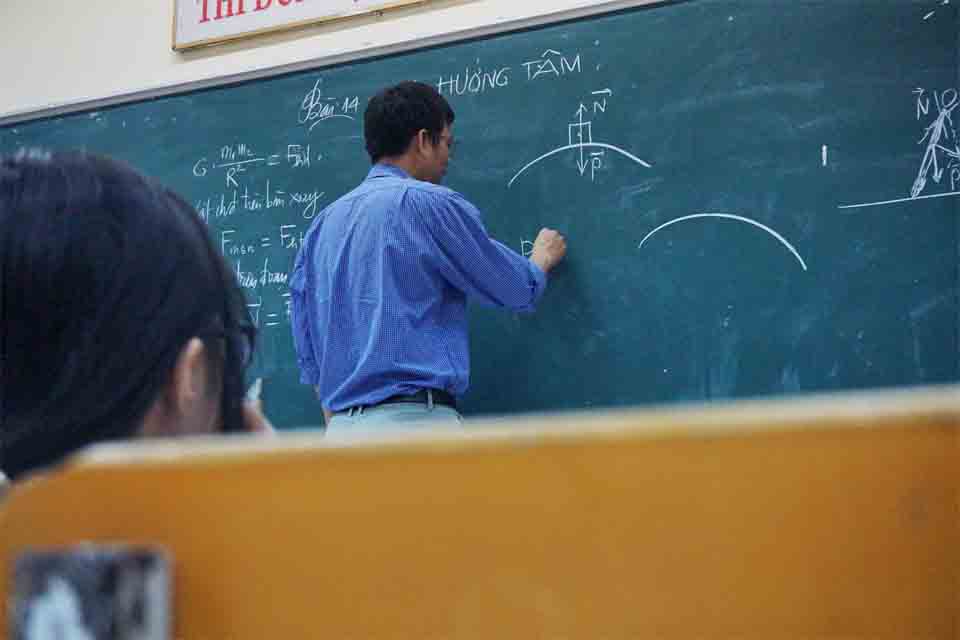

非常勤講師の仕事は、生徒に知識や技術など何かしらの物事を教える立場上、参考書籍やテキストなど参考文献や資料をどうしても買い揃えなくてはなりません。

場合によってはプレゼンするための機材や配布資料の印刷も必要になり、それら全ては本来必要経費となります。

雑所得であれば、掛かった経費は報酬と通算が出来ますが、給与所得の場合は給与所得控除という、いわば給与所得者の経費にあたる控除項目があるため、控除枠と別口で経費の計上をすることが出来ません。

しかし本業とは関係のない経費が掛かっているわけですから、できれば講師業の報酬と通算をしたいところ。

そこで、本業を持つサラリーマンという立ち位置から見て、非常勤講師は副業であり雑所得として計上することは出来ないのか調べてみたところ、同じように考える方々は数多く存在しており、過去には裁判での判決も下っていたそうです。

例えば、単発の講師依頼だったり、非常勤講師としての内容によっては雑所得とみなすという意見も散見しましたが、やはり原則講師の報酬は給与所得として申告しなくてはいけない事が分かりました。

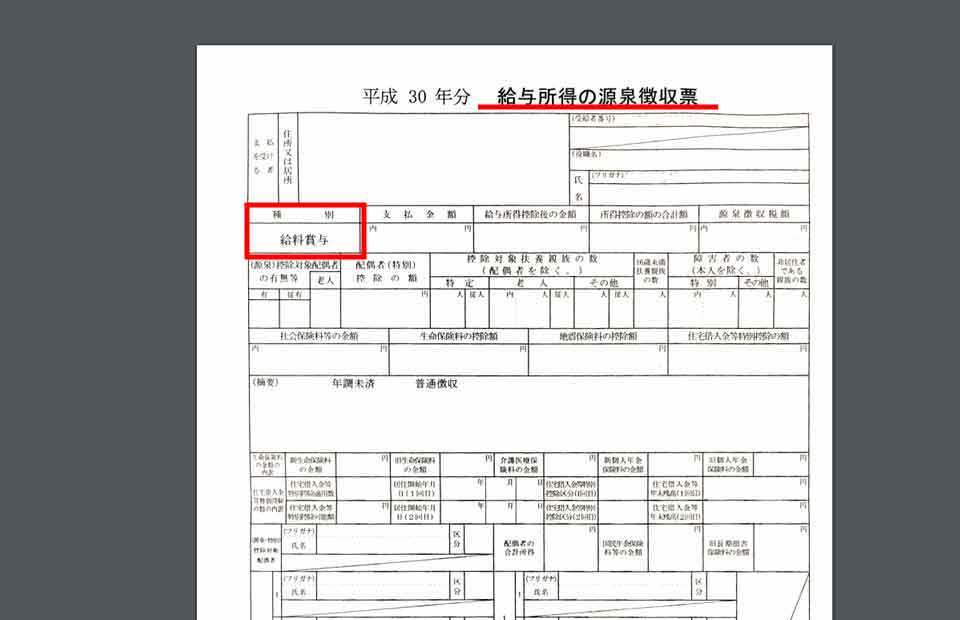

講師に掛かった書籍やテキストは自費負担となるのか!?

![]()

では、上述の通り非常勤講師は給与所得となった場合、業務遂行上必要な書籍等を経費として計上をすることが絶対出来ないのかというと、決してそうではありません。

基本的に経費は給与所得控除に含まれますが、それ以外の控除として特定支出控除という項目に該当すれば控除することも可能です。

特別支出控除は国税庁のHPに記載の通り「通勤費」「転居費」「研修費」「資格取得費」「帰宅旅費」「勤務必要経費」の6つの項目があり、「勤務必要経費」の中には図書費・衣服費・交際費が該当します。

ただし、控除として認められるためには、支払者の証明書が必要になるのと、その掛かった額が給与所得控除額の2分の1以上でなくてはなりません。(上限65万円)

しかしながら、給与所得控除額の最低額は65万円のため、その2分の1である32.5万円分以上が経費として掛からなければ特別支出控除に該当しないのですが、図書費・衣服費・交際費で32.5万円も掛かるかと言えば、余程高額な書籍や必要物品を購入しない限りこの金額を超えることは難しいと思われます。

結果、控除としては一応認められる書籍やテキストですが、実際には計上することは難しいと判断しました。

その他の控除を活用し少しでも上手な節税を

今回調べてみた結果、非常勤講師における経費としての節税は難しいですが、本業であるサラリーマン同様、その他の控除については活用することが可能です。

基礎控除を始めたとした扶養控除や障害者控除、生命保険料控除などは、既に本業の年末調整で控除済みかと思いますので、ここで一番活用できる控除はふるさと納税に代表される寄附金控除ではないでしょうか。

本業の給与分はシュミレーションでふるさと納税済みの場合でも、副業の非常勤講師給与分を加算し改めて計算してみると当初の予定より多く寄付することが可能な場合もあります。(私はそうでした)

年内の講師給与を含めた金額を再度![]()

![]()